תיאום מס נדרש במקרה שבו יש לאדם הכנסה משני מעסיקים שונים או יותר (משכורת נוספת, פנסיה מוקדמת, קצבה וכדומה) או במצב שלעובד לא הייתה הכנסה מתחילת שנה והוא מעוניין להקטין את נטל המס.

במצב של תיאום מס, חישוב סכום המס שהעובד צריך לשלם יבוצע כאילו מספר המעסיקים היו גוף אחד, וזאת על מנת שלא לפגוע בזכויותיו.

ניתן לבצע את תיאום המס במספר דרכים:

- לשלוח את העובד למשרדי מס הכנסה, שם יבוצע עבורו תיאום המס בהתאם למשכורותיו ע"י פקיד שומה.

- באמצעות המעסיק – בקשות להקלות ולתיאום מס יוגשו באמצעות כרטיס עובד (טופס 101), אותו העובד מחויב למלא בתחילת העסקתו ובתחילת כל שנה.

- באמצעות היישום באינטרנט – לאחר עדכון הפרטים והנתונים הנדרשים, ניתן להדפיס את אישורי המס לכל אחד מהמעסיקים.

- באמצעות מייצג.

בתקנה 5(א) לתקנות מס הכנסה (ניכוי ממשכורת ומשכר עבודה) נקבע, כי במקרים הבאים על המעסיק לנכות מס בשיעור מירבי (47%):

- משכורת נוספת;

- משרה חלקית;

- העובד לא מילא טופס 101 כנדרש;

- העובד מילא טופס 101 אך לא הצהיר על הכנסות אחרות;

- העובד מילא טופס 101, הצהיר על הכנסות אחרות ועל הורדת נקודות זיכוי וזיכויים שונים בהכנסה האחרת, ולא הביא תיאום מס.

ניכוי מס בשל הכנסה אחרת

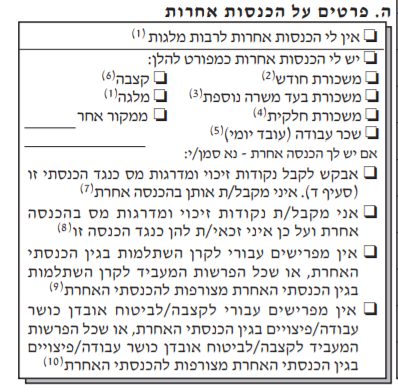

אם לעובד יש הכנסה נוספת, עליו לסמן בחלק ד' של הטופס 101 את סוג ההכנסות, ובחלק ה' של הטופס 101 לסמן אחת מהאפשרויות:

טבלה מסכמת

| העובד סימן שאין לו הכנסות אחרות | לא חייב לסמן כלום | ניכוי בהתאם לכללים של משכורת חודש | |||

| העובד סימן שיש לו הכנסות אחרות | לא סימן כלום מעבר | ניכוי מס מירבי (47%) | |||

| סימן אפשרות 1 | ניכוי בהתאם לכללים של משכורת חודש | ||||

| סימן אפשרות 2 | ניכוי מס מירבי אלא אם כן הביא או נעשה תיאום מס | ||||

| |||||

תיאום מס מצטבר

העובד נדרש להמציא אישור תיאום מס במהלך השנה.

- l אם העובד המציא אישור תיאום מס בתחילת עבודתו למעסיק המשני:

על המעסיק המשני לפעול בהתאם לאישור המס ללא התחשבות בנקודות זיכוי ובזיכויים שונים.

- אם העובד המציא אישור תיאום מס במהלך עבודתו אצל המעסיק המשני:

על המעסיק המשני לנכות מס בשיעור מירבי (47%) מהכנסת העובד עד לחודש השינוי (ניכוי מצטבר של משכורות). ברגע שהומצא אישור תיאום מס – על המעסיק לחשב מחדש את שיעור המס בהתאם לאישור מתחילת העסקתו של העובד.

תיאום מס יתבצע אך ורק למעסיק המשני. המעסיק העיקרי מחשב מס בהתאם לנקודות הזיכוי הרגילות ולפי לוח הניכויים. יש לשים לב כי תיאום מס יתבצע רק לאחר קבלת תלושי שכר מהמעסיק העיקרי.

- תיאום מס ללא שינוי במדרגת המס

מצב זה אפשרי כאשר שיעור המס של העובד לא השתנה לאחר הוספת המשכורת מהמעסיק השני. במקרה כזה עלינו לבדוק את שיעור המס השולי של העובד אצל המעסיק העיקרי, ואותו שיעור מס ינוכה אצל המעסיק המשני. - תיאום מס הכולל שינוי במדרגת המס

מצב זה מתקיים כאשר כתוצאה מחיבור כל המשכורות, העובד גלש למדרגת המס הבאה או למדרגות הבאות. במצב כזה החישוב ייערך באופן הבא:- מסכום המדרגה הראשונה שמעל המדרגה הנוכחית, נפחית את המשכורת אצל מעסיק א' ואת התוצאה המתקבלת נכפול באחוז המס של אותה מדרגה. התוצאה המתקבלת היא המס לאותה מדרגה.

- כעת נחבר את כל המשכורות ונפחית מהסכום שקיבלנו את המדרגה הקודמת. התוצאה המתקבלת היא חלק המשכורת אשר גלש למדרגה הבאה, אותו נכפיל בשיעור המס של המדרגה הבאה, והתוצאה המתקבלת היא סכום המס הנמצא במדרגה החדשה.

- נסכם את סכומי המס שקיבלנו בשלבים א' ו-ב' ואת התוצאה נחלק למשכורת אצל מעסיק ב' ונכפול ב-100. התוצאה המתקבלת היא אחוז המס שינכה מעסיק ב' לאחר תיאום המס.

עוד מאמרים בנושא…

תוספת נקודות זיכוי להורים לילדים עד גיל 3

מאת: עו"ד מור פפיר כהן על פי הצעת החוק שעברה בכנסת, החל משנת המס 2024, יקבלו הורים לילדים שגילם עד גיל 3 תוספת של נקודות

מס הכנסה – מידע למעסיקים

חוק סיוע להורים לילדים עד גיל שלוש (תיקוני חקיקה), התשפ"ד-2024 סוג המידעמידע בנושא מס הכנסהתאריך26.3.2024 חוק סיוע להורים לילדים עד גיל שלוש (תיקוני חקיקה),… נפתחה מערכת

דע זכויותיך וחובותיך במס הכנסה

דף זה מרכז את מדריכי "דע זכויותיך וחובותיך במס הכנסה" לשנים האחרונות: דע זכויותיך וחובותיך – הקובץ השלם לשנת 2023 קבצים להורדה דע זכויותיך וחובותיך

זכויות העובד העצמאי מול מס הכנסה

מדרגות מס הכנסה מדרגות מס הכנסה מתעדכנות מדי שנה ולפיהן נקבע מס הכנסה בהתאם לגודל ההכנסה ולנתונים נוספים מדרגות המס מופעלות על בסיס הכנסה שנתית ולא

השוואה בין שכיר לעצמאי בשווי השכר וההטבות הנלוות

דף זה מרכז הבדלים מרכזיים בין שכרו של עובד המועסק כשכיר לבין עצמאי המקבל מהלקוח תמורה זהה חלק מן ההבדלים אינם ניתנים לקביעה או לחישוב, כי